Sicherheit für Ihr größtes Vermögen:

Ihre Arbeitskraft

Berufsunfähigkeitsversicherung für Frauen

Finanzielle Sicherheit für Ihre Arbeitskraft

Denn Ihr größtes Vermögen ist in jungen Jahren all das, womit Sie zukünftig ein Einkommen erzielen und ein finanzielles Vermögen aufbauen können.

Vermögen & Zukunft bietet Ihnen dreifach Gewinn:

Entlastung

Sie können das Thema endlich von Ihrer Liste streichen, müssen nicht mehr lesen und im Internet recherchieren, bis Ihnen der Kopf raucht und können sich auf eine Expertin verlassen.

Unterstützung

Sie haben eine Ansprechpartnerin, die Mensch ist und nicht Chatbot, die Ihnen auch im Ernstfall noch bei den Formularen hilft oder bei unangenehmen Fragen für Sie mit der Versicherung verhandelt und immer an Ihrer Seite steht.

Sicherheit

Damit in schweren Zeiten, bei Krankheit oder Unfall nicht auch noch das Geld knapp wird und die eigene oder sogar die Existenz der ganzen Familie gefährdet ist und Sie auch wirklich die beste Versicherung für Ihre Bedürfnisse haben.

Was auf dem Spiel steht:

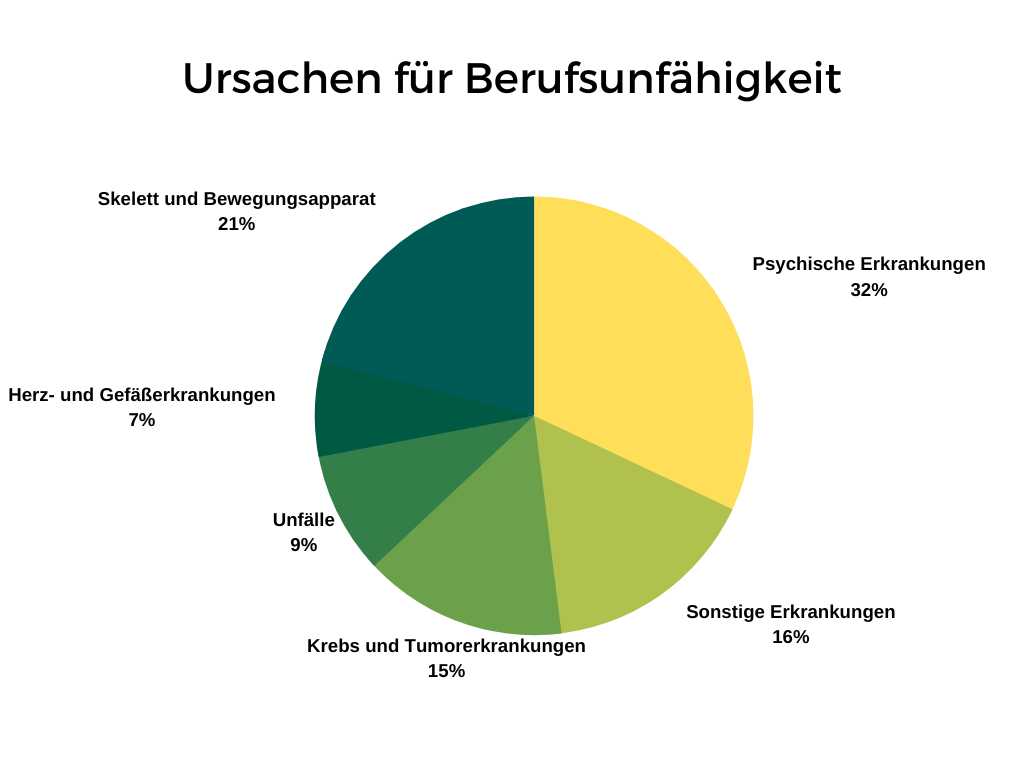

Frauen unter 40 sind besonders gefährdet, eine psychische Krankheit zu bekommen. Arbeits- und Berufsunfähigkeit sind meistens die Folge und damit steht die finanzielle Existenz auf dem Spiel

Das unterschätzte Risiko

Viele junge Frauen unterschätzen das Risiko, durch eine psychische Krankheit oder eine andere Erkrankung arbeitsunfähig oder schlimmer noch, berufsunfähig zu werden. Dabei haben sich die Risiken verändert, gerade für Frauen.

Die überschätzte staatliche Vorsorge

Im Fall einer Berufsunfähigkeit ohne private Risikovorsorge bleibt nur die staatliche Erwerbsminderungsrente oder Hartz IV. Das reicht nicht aus, um den Lebensstandard aufrechtzuerhalten.

Der Drahtseilakt und die Altersvorsorge

Wenn kein Einkommen mehr fließt, werden auch keine Beiträge in die Rentenversicherung mehr gezahlt. Das bedeutet: Die Rente wird eingefroren. Sie erhöht sich nicht mehr.

Fühlen Sie sich auch gestresst ...

- Weil Sie aus Zeitmangel mit der Recherche und Auswahl einer geeigneten Berufsunfähigkeitsversicherung nicht weiterkommen?

- Sie noch immer keine Absicherung der Arbeitskraft bei Krankheit oder Unfall haben?

- Und Ihnen die Informationsüberflutung Schwierigkeiten bei der Auswahl der passenden Versicherung macht?

- Weil Sie sich vor lauter Negativschlagzeilen über die Versicherungsbranche gar nicht mehr trauen, die wichtigsten Schritte zu gehen?

- Ihre bestehende Berufsunfähigkeitsversicherung Ausschlüsse enthält, beispielsweise für psychischen Erkrankungen?

- Sie gar nicht durchblicken, wo denn jetzt der Unterschied zwischen Arbeitsunfähigkeit, Berufsunfähigkeit, Erwerbsunfähigkeit, Erwerbsminderung und Pflegebedürftigkeit besteht?

Gefährliche Gender Gap bei der Vorsorge

Die Gender Pay Gap schlägt auch bei der Berufsunfähigkeitsversicherung zu. Frauen dürfen zwar inzwischen geschlechtsneutrale Beiträge zahlen, aber in Relation zum geringeren Einkommen zahlen sie deutlich mehr als Männer.

Dabei ist die finanzielle Absicherung der eigenen Arbeitskraft für junge Frauen heute wichtiger als je zuvor. Denn durch die Mehrfachbelastung steigt das Risiko vor allem bei jungen Frauen, durch eine psychische Erkrankung berufsunfähig zu werden.

Problem Psyche: 40 Prozent Anstieg in den letzten zehn Jahren

Die Zahl der psychischen Erkrankungen nimmt in erschreckendem Maß zu. Allein in den letzten Jahren betrug der Anstieg der BU-Fälle 40 Prozent. Besonders betroffen sind Frauen. Das Risiko, wegen einer psychischen Erkrankung den Beruf aufgeben zu müssen, liegt bei Frauen mit 44 Prozent erheblich höher als bei den Männern mit 28 Prozent. Bei den 30-jährigen Frauen liegt es sogar bei 47 Prozent. Zu den psychischen Erkrankungen gehören vor allem Burn-out, Depression und Angststörungen.

Wie finden Sie den Ausweg?

Hier sind die guten Nachrichten für Sie:

Der Gewinn für Ihre finanzielle Zukunft:

Drei Schritte zur BU- und Arbeitskraftabsicherung

Damit Ihre Arbeitskraftabsicherung auch wirklich Ihrem Bedarf entspricht und passgenau auf Ihre Bedürfnisse zugeschnitten ist, keine inakzeptablen Risiko- und Leistungsausschlüsse enthält und dabei auch noch bezahlbar bleibt, gehen wir ganz strukturiert nach diesen drei Schritten vor:

Wichtige Fragen zur Arbeitskraftabsicherung und Berufsunfähigkeitsversicherung

Nach der Abschaffung der gesetzlichen Berufsunfähigkeitsrente 2001 besteht in der gesetzlichen Rentenversicherung nur noch die Möglichkeit, die Erwerbsminderungsrente zu beantragen, falls eine Arbeitnehmerin aus gesundheitlichen Gründen nicht mehr arbeiten kann. Die Zusage der gesetzlichen Erwerbsminderungsrente ist jedoch nicht so einfach, denn es zählt dabei nicht, ob Sie in Ihrem erlernten oder bisher ausgeübte Beruf noch weiterhin arbeiten können. Es geht vielmehr darum, ob Sie überhaupt arbeiten können und wenn ja, in welchem Umfang.

Dabei wird folgende Prüfung vorgenommen:

- Können Sie noch mehr als sechs Stunden am Tag arbeiten?

Dann bekommen Sie keine Erwerbsminderungsrente. - Können Sie nur zwischen drei und sechs Stunden am Tag arbeiten?

Dann bekommen Sie die halbe Rente. - Können Sie weniger als drei Stunden am Tag arbeiten?

Dann bekommen Sie die volle Erwerbsminderungsrente.

Die Höhe der Absicherung ist bescheiden und reicht häufig kaum für den finanziellen Lebensunterhalt aus. In der Regel sind es gerade einmal 38 % des letzten Bruttoeinkommens. Bei einer Arbeitnehmerin mit einem Einkommen in Höhe von 2.600 Euro brutto, wären das nur 988 Euro.

Geht man bei Erlass des Rentenbescheids davon aus, dass er doch noch mehr als drei Stunden am Tag arbeiten, sind es nur noch 494 Euro. Deshalb ist die Analyse und Berechnung Ihrer bestehenden Vorsorge für den Fall einer Berufs- und Erwerbsunfähigkeit so wichtig, um dann die notwendige private Vorsorge vornehmen zu können.

Arbeitsunfähigkeit:

Arbeitsunfähigkeit besteht in aller Regel dann, wenn Sie als Arbeitnehmerin eine ärztliche Krankenschreibung haben, den früheren gelben Schein, weil Sie aufgrund einer Erkrankung oder anderer gesundheitlicher Gründe, wie den Folgen einer Operation oder eines Unfalls nicht arbeiten können. Für Mitglieder der gesetzlichen Krankenkassen ist die Arbeitsunfähigkeit in der sogenannten AU-Richtlinie geregelt. Angestellte Arbeitnehmerinnen haben im Fall Arbeitsunfähigkeit Anspruch auf sechs Wochen Lohnfortzahlung. Danach folgt das Krankengeld von der Krankenkasse, bei der Sie versichert sind.

Das Krankengeld darf höchstens 70 % des Bruttoeinkommens betragen oder maximal 90 % des Nettoeinkommens. Bei Personen, deren Einkommen über der Beitragsbemessungsgrenze liegt, ist das ausgezahlte Krankengeld im Verhältnis noch niedriger.

Dazu ein Rechenbeispiel:

Eine Arbeitnehmerin mit einem Bruttoeinkommen von monatlich 3.000 € bzw. 1.800 € netto wird für längere Zeit arbeitsunfähig. Ab der siebten Woche erhält sie ein Krankengeld von ihrer Krankenkasse

in Höhe von etwa 1.424 € im Monat. Nach Abzug der Sozialabgaben fehlen ihr damit jeden Monat etwa 376 €. Diese Lücke kann geschlossen werden durch eine zusätzliche Krankentagegeldversicherung. Das zusätzlich bei der privaten Krankenversicherung abgeschlossene Krankentagegeld von 15 € pro Tag ab dem 43. Tag der Arbeitsunfähigkeit ersetzt diesen Verdienstausfall.

Die Arbeitsunfähigkeit ist allerdings kein einheitlich definierter Begriff und wird für gesetzlich oder privat Versicherte unterschiedlich ausgelegt, was die Sache schon komplizierter macht. Vor allem: Auch das Krankengeld der Krankenkasse endet nach 78 Wochen. Dann muss Arbeitslosengeld, Erwerbsminderungsrente oder schlimmstenfalls Harz IV beantragt werden, sofern keine private Absicherung vorliegt.

Der Begriff Erwerbsunfähigkeit existiert in der staatlichen Deutschen Rentenversicherung seit dem 01.01.2001 nicht mehr und wurde durch die Erwerbsminderung ersetzt.

Heutzutage wird der Begriff Erwerbsunfähigkeit nur noch in privaten Versicherungsverträgen benutzt, vor allem in der Erwerbsunfähigkeitsversicherung. Im Gegensatz zur Berufsunfähigkeitsversicherung gibt es für die Erwerbsunfähigkeitsversicherung keine gesetzliche Definition. Im Allgemeinen gilt: Als erwerbsunfähig gelten Sie, wenn Sie dauerhaft nicht mehr arbeiten können. Ein spezieller Beruf wird dabei nicht berücksichtigt. Auch nicht Ihre Ausbildung oder Ihre Qualifikation. Im Detail definieren die Versicherungsgesellschaften den Begriff sehr unterschiedlich.

Für Menschen, die nach dem 1. Januar 1961 geboren sind, wurde die gesetzliche Berufsunfähigkeitsrente faktisch abgeschafft. Sie erhalten nur noch eine einheitliche, zweistufige Erwerbsminderungsrente mit stark reduzierten Leistungen. Dabei wird nicht berücksichtigt, welchen beruflichen Status die Betroffene zuvor besaß. Sie muss nahezu jeden anderen Job annehmen, egal wie hoch die erreichte berufliche Qualifikation ist. Die volle Höhe der Erwerbsminderungsrente gibt es nur, wenn die Erkrankte oder Verunglückte nur noch weniger als drei Stunden am Tag arbeiten kann. Auch für Menschen, deren Geburtsdatum vor dem 2. Januar 1961 liegt, hat sich der gesetzliche Versicherungsschutz verschlechtert. Die Leistungen wurden stark reduziert.

Auch die Definition der Berufsunfähigkeit fällt bei den Versicherern unterschiedlich aus. Eine übliche Definition lautet:

„Berufsunfähigkeit liegt vor, wenn die versicherte Person infolge Krankheit, Körperverletzung oder Kräfteverfalls, die ärztlich nachzuweisen sind, voraussichtlich sechs Monate ununterbrochen außer Stande ist, ihren Beruf oder eine andere Tätigkeit auszuüben, die aufgrund ihrer Ausbildung und Erfahrung ausgeübt werden kann und ihrer bisherigen Lebensstellung entspricht.“

Eine Berufsunfähigkeitsversicherung (BU) schützt Sie vor den finanziellen Folgen eines dauerhaften Verlustes Ihrer Arbeitskraft. Sie zahlt Ihnen eine Berufsunfähigkeitsrente, wenn Sie Ihren Beruf nur noch zu 50 Prozent oder weniger ausüben können. Solange Sie berufsunfähig bleiben und die BU-Rente beziehen, müssen Sie keine Beiträge für die BU-Versicherung bezahlen. Werden Sie später wieder gesund und können Ihren Beruf wieder ausüben, stellt die Versicherungsgesellschaft die Zahlung der Rente ein. Ihr Versicherungsschutz bleibt jedoch erhalten, falls Sie später einen Rückfall erleiden oder durch eine neue oder eine Folgeerkrankungen wieder berufsunfähig werden. Dann setzt natürlich auch die Beitragspflicht wieder ein.

Im Gegensatz zur Erwerbsunfähigkeits- oder Erwerbsminderungsrente kann die Versicherung von Ihnen nicht verlangen, dass Sie irgendeinen vergleichbaren anderen Job ausüben, wenn sie in ihren Bedingungen auf die sogenannte abstrakte Verweisung verzichtet. Der Verzicht auf die abstrakte Verweisung ist heutzutage quasi Standard.

Die Beiträge der BU-Versicherung sind abhängig vom Eintrittsalter, Berufsrisiko, Gesundheitszustand, der Höhe der vereinbarten Rente, der Laufzeit und Beitragszahlungsdauer und von diversen Leistungskriterien, die Sie als Versicherungsnehmerin vorher festlegen können.

Die vielen Verbesserungen der Berufsunfähigkeitsversicherung, wie der Verzicht auf die abstrakte Verweisung, die Nachversicherungsgarantien, die Arbeitsunfähigkeitsklausel oder die Teilzeitklausel haben dazu geführt, dass auch die Kosten der meisten Versicherungsunternehmen stiegen. Auch die rapide steigende Zahl der psychischen Erkrankungen führt dazu, dass die Versicherungen mehr Leistungsfälle und damit Kosten haben.

Das wirkt sich auf die Beitragskalkulation aus und hat oftmals gerade für Frauen negative Konsequenzen, weil sie in risikoreichen Berufen wie beispielsweise im Pflegebereich überrepräsentiert sind. Die hohen Beiträge einer Berufsunfähigkeitsversicherung können sich viele Arbeitnehmerinnen, insbesondere im Pflegebereich schlichtweg nicht mehr leisten. Auch gesundheitliche Vorerkrankungen können zu Risikozuschlägen und damit höheren Beiträgen führen. Wenn die bezahlbare Rente dann nur noch bei unter 800,— € liegt, bietet sie kaum noch finanzielle Sicherheit. Deshalb ist es ratsam, schon im Vorfeld über Alternativen nachzudenken, die bezahlbar sind und auch sinnvoll.

Bei Vorerkrankungen oder wenn Sie in den letzten Jahren eine Psychotherapie gemacht haben, sollten Sie in jedem Fall bei den behandelnden Ärzten Einblick in Ihre Krankenakte fordern, denn gerade bei den Gesundheitsangaben dürfen Sie keine Angaben verschweigen. Vorerkrankungen können zu Ausschlüssen, Risikozuschlägen und schlimmstenfalls zu einer Ablehnung führen. Diese Angaben werden dann nicht nur bei der jeweiligen Versicherung gespeichert, sondern auch noch in einer zentralen Datei, in die alle Versicherer Einsicht nehmen können. Das kann dann später zu Problemen führen, wenn Sie bei einer anderen Versicherung einen Antrag stellen.

Doch es gibt eine Lösung für das Problem:

Die anonyme Risikovoranfrage.

Bei der anonymen Risikovoranfrage, kann Ihre Versicherungsmaklerin mit den anonymen Gesundheitsfragebögen bei den Versicherern eine Voranfrage machen und später die Angebote der Versicherer vergleichen, die ein Votum abgegeben und ein Angebot erstellt haben. Für Sie hat das den großen Vorteil, dass Sie bei den Versicherungen noch nicht namentlich in Erscheinung getreten sind und später einen neuen Antrag stellen können, wenn sich ihr gesundheitlicher Zustand gebessert oder die Psychotherapie nicht mehr in den abgefragten Zeitraum fällt.

Wenn eine Berufsunfähigkeitsversicherung aufgrund von Vorerkrankungen oder eines sehr hohen Beitrags durch ein hohes Berufsrisiko nicht mehr möglich ist, kann es sinnvoll sein über Alternativen nachzudenken. Dazu gehören die Erwerbsunfähigkeitsversicherung, die Schwere Krankheiten Versicherung oder die Grundfähigkeitenversicherung. Dazu werden Sie im Blog noch zahlreiche wichtige Informationen finden.

Finanzpost bestellen

Infos, Tipps, Empfehlungen, Anregungen, Ermutigungen und Angebote aus der Welt der Finanzen und der Finanzpsychologie für entspannte Finanzplanung und bessere Finanzentscheidungen.

Sie können sich jederzeit mit einem Klick vom Newsletter abmelden. Das Leseverhalten wird statistisch ausgewertet. In der Datenschutzerklärung können Sie noch genauer nachlesen was mit Ihren Daten passiert.

Nicht verpassen: der Vermögen & Zukunft Finanzblog

"Wenn man herausfinden möchte, welches Verhältnis man eigentlich zu Geld hat, ist man hier richtig."

Natalie Anna Peter, Flipchart-Coach

"Der Groschen ist gefallen. Und zwar nach einem von Kornelia Rendigs Geld-Workshops. Wenn man herausfinden möchte, welches Verhältnis man eigentlich zu Geld hat, ist man hier richtig. Ich würde wieder bei einem ihrer Workshops mitmachen. Neben Workshops oder einer Beratung kann man bei Frau Rendigs aber auch ein Finanz-Coaching bekommen. Sie unterstützt souverän und mit Fachwissen, sich selbst beim Umgang mit Geld zu erkennen."

Natalie Anna Peter, Flipchart-Coach

Sie weiß, was für ein “Geldtyp” ich bin

Silvia P., leitende Angestellte

"Frau Rendigs betreut mich seit über 20 Jahren in Bezug auf Versicherungen und Investment. Sie hat mir bei der Analyse meiner Rente und meiner Rentenvorsorge sehr geholfen. Sie weiß, was für ein “Geldtyp” ich bin, nimmt, wenn nötig für die Kundenberatung sehr viel Zeit, und drängt nicht zur Entscheidung. Ich fühle mich bei ihr gut aufgehoben und würde sie jederzeit weiterempfehlen."

Silvia P., leitende Angestellte

"... ganz individuell, gut informiert und ausführlich auf alle meine Fragen eingegangen ..."

Rieke Strangmann

Frau Rendigs ist ganz individuell, gut informiert und ausführlich auf alle meine Fragen eingegangen, hat mir verschiedenste Denkanstöße mit auf den Weg geben und auch terminlich so einiges möglich gemacht - sodass ich sehr zufrieden war!

Jederzeit wieder! Sehr empfehlenswert!

Rieke Strangmann